Wann muss man Pensionsrückstellungen bilden?

Pensionsrückstellungen werden benötigt, falls ein Unternehmen seinen Mitarbeitenden eine Pensionszusage erteilt. Insbesondere für Pensionszusagen in Form der Direktzusagen ist eine Bilanzierung von Pensionsrückstellungen gesetzlich vorgeschrieben. Ab dem Zusagezeitpunkt sind Rückstellungen vom Unternehmen zu bilden, um zukünftige Rentenleistungen der Mitarbeiter zu finanzieren. Die jährlichen Zuführungen stellen Betriebsaufwand dar. Die Höhe der Pensionsrückstellung ist unter anderem abhängig von der Höhe der zugesagten Versorgungsleistungen und vom Alter des Mitarbeiters.

Es gelten allerdings unterschiedliche Richtlinien, nach denen die Bilanzierung erfolgen muss. Zum Beispiel gibt es die Vorschriften des Handelsgesetzbuches (§ 249 HGB), der Einkommenssteuer (§ 6a EStG) oder die internationalen Rechnungslegungsstandards (IFRS). Die Pensionsrückstellungen sind auf der Passivseite der Bilanz ausweisen. Der resultierende betriebliche Aufwand (oder Ertrag) pro Periode gehört zum Personalaufwand bzw. Zinsaufwand.

Berechnung von Pensionsrückstellungen

Grundlage für die Berechnung von Pensionsrückstellungen ist eine vom Arbeitgeber zugesagte betriebliche Altersversorgung nach den Regelungen des § 1 Betriebsrentengesetz. Demzufolge gibt es zwei formale Voraussetzungen für das Zustandekommen einer Pensionszusage. Zum einen ist die vertragliche Vereinbarung daran gekoppelt, dass diese formal vom Arbeitgeber erteilt werden muss und zum anderen muss die Pensionszusage die charakteristischen Leistungen für eine betriebliche Altersversorgung beinhalten.

Dass die Pensionszusage formal vom Arbeitgeber erteilt wird, stellt im Allgemeinen kein Problem dar, auch wenn die Initiative im Einzelfall vom Arbeitnehmer ausgeht (Entgeltumwandlung). Jedoch stellt sich die Frage, wie dies für den Personenkreis der Gesellschafter-Geschäftsführer aussieht, da hier die handelnden Personen identisch sind. Diesem Spezialthema widmen wir uns unter Punkt „Pensionsrückstellungen für Gesellschafter-Geschäftsführer“.

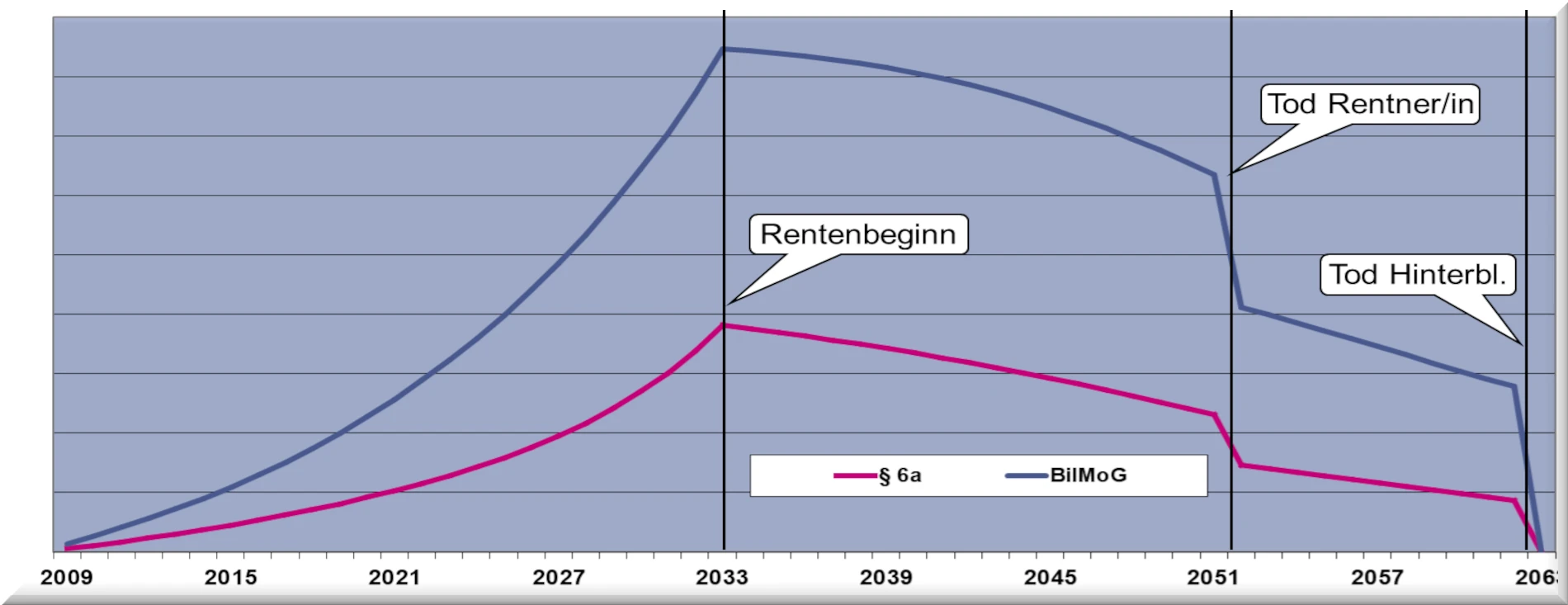

Die Begriffsdefinition für die Altersversorgung findet man im § 1 Betriebsrentengesetz (BetrAVG). Dort steht: „Werden einem Arbeitnehmer Leistungen der Alters-, Invaliditäts- oder Hinterbliebenenversorgung aus Anlass seines Arbeitsverhältnisses vom Arbeitgeber zugesagt (betriebliche Altersversorgung), …“. Diese Legaldefinition spiegelt wohl das allgemeine Verständnis einer Altersversorgung wider. Dies bedeutet jedoch, dass die zugesagten Versorgungsleistungen des Arbeitgebers unter der Ungewissheit unterschiedlicher Risiken stehen. Bspw., ob der Arbeitnehmer seine Dienstzeit bis zur vereinbarten Altersgrenze erfüllt? Oder ob er die Altersgrenze erlebt bzw. vor dem Rentenalter erkrankt, wodurch eine Invalidenrente zu zahlen ist? Mit welchem Alter geht er tatsächlich in Altersrente und nicht zuletzt, wann verstirbt er und wie lange ist eine Hinterbliebenenrente zu zahlen?

Handelsrechtliche Bilanzierung von Pensionsrückstellungen

Genau diese Ungewissheit greift die handelsrechtliche Bewertung von Pensionsrückstellungen auf und verlangt, dass wenn es sich um eine „ungewisse Verbindlichkeit“ handelt, eine Rückstellung zu bilden ist (§ 249 Abs. 1 Satz 1 HGB). Der Art 28 EGHGB zeigt jedoch, dass dies nicht immer so war, sondern diese Regelung erst mit dem Bilanzrichtlinien-Gesetz (BiRiLiG) vom 19.12.1985 (BGBl. I 2355) Gültigkeit erlangte.

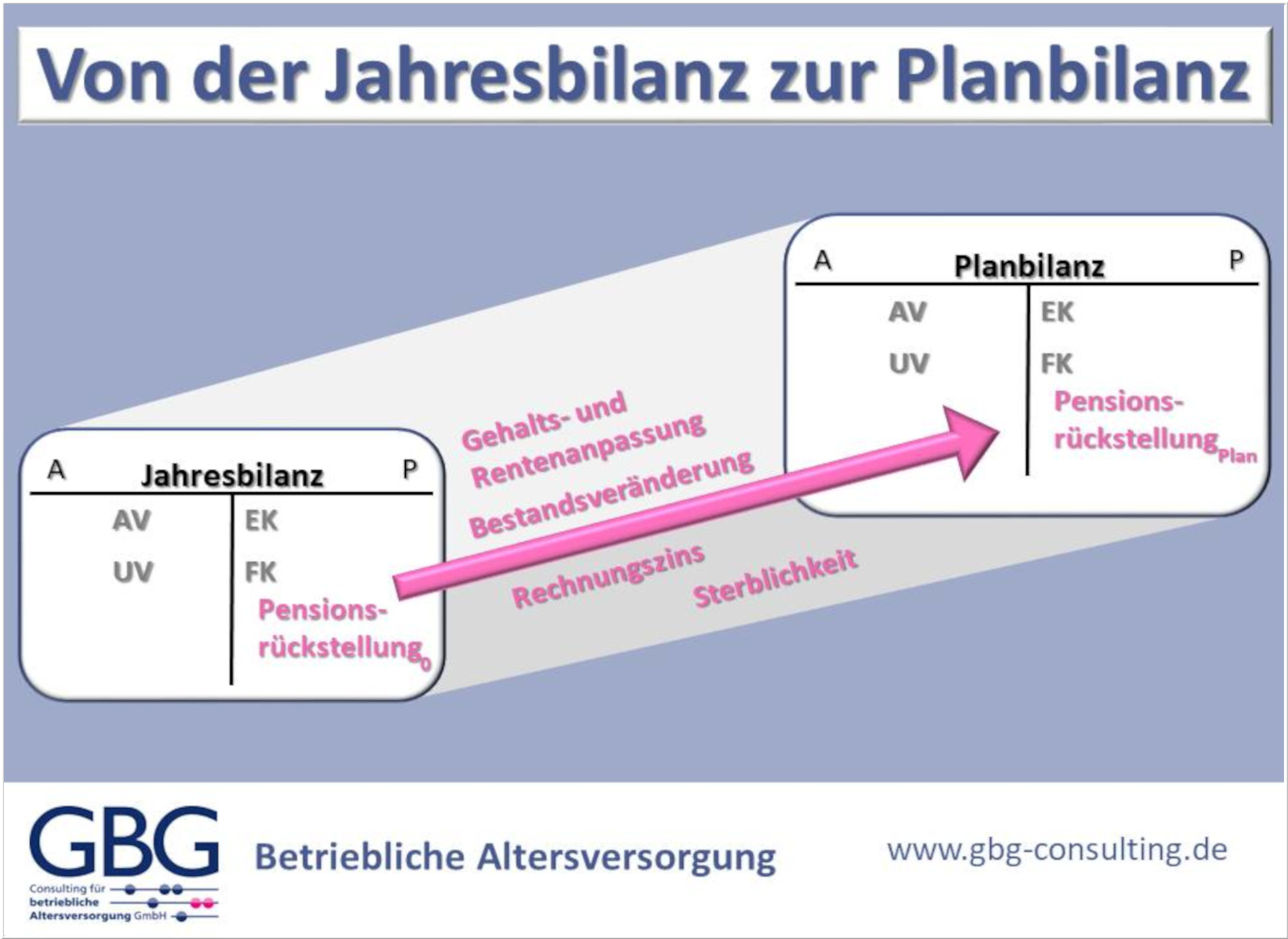

Die handelsrechtlichen Pensionsrückstellungen sind in Höhe des nach vernünftiger kaufmännischer Beurteilung notwendigen Erfüllungsbetrages anzusetzen (§ 253 Abs. 1 HGB). Somit sind bei der Berechnung der Pensionsrückstellung die für realistisch gehaltenen Trendannahmen zu berücksichtigen, die den Auszahlungsbetrag in der Zukunft beeinflussen.

Diese Parameter sind vom Bilanzierenden im begrenzten Maße „frei“ wählbar, wodurch sich ein gewisser Gestaltungsrahmen ergibt. Jedoch sollten die gewählten Größen für Dritte nachvollziehbar sein. Weiterhin ist ein anerkanntes versicherungsmathematisches Bewertungsverfahren und eine anerkannte Sterbetafel zu wählen. Gemäß § 285 Nr. 24 HGB sind entsprechende Pflichtangaben im Anhang zur Bilanz über die angewandten versicherungsmathematischen Berechnungsverfahren sowie die grundlegenden Annahmen der Berechnung, wie Zinssatz, erwartete Lohn- und Gehaltssteigerungen und zugrunde gelegte Sterbetafeln erforderlich.

Berücksichtigung von Anwartschafts- und Rententrends

Zukünftige Preis- und Kostensteigerungen (Inflation) sind bei der Bilanzierung von Pensionsrückstellungen ebenfalls zu berücksichtigt. Hierzu gehören somit auch die Gehalts- und Rententrends. Auf der Grundlage von unternehmensinternen Auswertungen oder Auswertungen der Statistischen Landesämter lassen sich gute Grunddaten zusammenstellen. Zusätzlich zum Gehaltstrend kann mit Bedacht auch ein Karrieretrend zu berücksichtigen sein. Diese Größen beeinflussen ggf. unmittelbar die Bemessungsgrößen für die Berechnung der Höhe der Betriebsrenten.

Wird die Betriebsrente gezahlt, so ist diese durch gesetzliche Bestimmungen (§ 16 BetrAVG) und ggf. zusätzlich durch vertragliche Regelungen zu dynamisieren. Entsprechend der jeweils vorliegenden Situation sind demzufolge die Rententrends zu wählen. Bei Kapitalzusagen haben Rententrends keine Auswirkungen auf die Höhe der Pensionsrückstellungen. Ansonsten erhöhen diese Trends die zu bildende Pensionsrückstellungen.

Berücksichtigung der Fluktuation

Die Fluktuation beschreibt das vorzeitige Ausscheiden des Versorgungsberechtigten nicht durch einen Versorgungsfall, sondern in der Regel durch Arbeitgeberwechsel. Die Wahrscheinlichkeiten sind auf der Grundlage von unternehmensinternen Untersuchungen und unter Berücksichtigung von Erfahrungswerten zu bemessen. Die Fluktuation vermindert den Wertansatz der zu bildenden Pensionsrückstellungen. Der Arbeitgeberwechsel kann jedoch auch eine gesetzlich unverfallbare Anwartschaft, d.h. einen gesetzlich geregelten Mindestanspruch aus einer betrieblichen Altersversorgung, auslösen. Diese verbleibt mit dem meist höheren versicherungsmathematischen Barwert weiterhin als Teil der Pensionsrückstellung.

Richttafeln

Weiterhin ist für jede zukünftige Zahlung die Wahrscheinlichkeit ihres Eintretens einzuschätzen. Diese so genannten biometrischen Risiken für die betriebliche Altersversorgung finden sich in den anerkannten Richttafeln 2018G von Klaus Heubeck.

Bewertungsverfahren

Die handelsrechtlichen Vorschriften schreiben für die Berechnung von Pensionsrückstellungen für aktive Anwärter kein bestimmtes Bewertungsverfahren vor. Im Allgemeinen sieht man die Betriebsrente als Gegenleistung für die erbrachte Betriebstreue an. Deshalb ist der Aufwand für den Aufbau der Pensionsrückstellungen auch der aktiven Dienstzeit zuzuordnen. Durch vorzeitiges Ausscheiden (Arbeitgeberwechsel) oder dem Eintritt eines Leistungsfalles wird die Finanzierung beendet. Das zu wählende Bewertungsverfahren für den Aufbau der Pensionsrückstellungen muss somit, in Abhängigkeit von der Pensionszusage, für eine periodengerechte Aufwandsverteilung über den Zeitraum der aktiven Dienstzeit des Versorgungsberechtigten sorgen.

Teilwertverfahren

Das Teilwertverfahren, dargestellt in § 6a EStG, zeichnet sich durch konstante, fiktive Prämien aus, die für einen gleichmäßigen Aufbau der Pensionsrückstellung sorgen.

Somit eignet es sich aus handelsrechtlicher Sicht insbesondere für reine Leistungszusagen, die ratierlich über die Dauer der Beschäftigung erdient werden. Bei Bausteinzusagen oder Pensionszusagen mit jährlich unterschiedlichen Finanzierungsanteilen, die eine gleichmäßige Verteilung des Altersversorgungsaufwands über die gesamte aktive Dienstzeit ausschließen, ist es laut (IDW RS HFA 30 Rz. 61) eher nicht geeignet.

Methode der laufenden Einmalprämien (PUC-Methode)

Bei der Methode der laufenden Einmalprämie (Projected Unit Credit Methode analog IAS/IFRS) entspricht die Rückstellung dem Barwert der bis zum Bewertungsstichtag bereits erdienten Anwartschaft. Somit ist die PUC-Methode bei Leistungszusagen, beitragsorientierten Zusagen und Entgeltumwandlungen ohne Einschränkungen anwendbar.

Bei ansonsten gleichen Bewertungsannahmen führt die PUC-Methode im Verlauf der Rückstellungsbildung im Allgemeinen zu niedrigeren Werten als das Teilwertverfahren.

Rechnungszins

Gemäß § 253 Abs. 2 HBG ist bei der Erstellung der Berechnung von Pensionsrückstellungen (=Altersversorgungsverpflichtungen) ein Rechnungszinssatz anzuwenden, der dem durchschnittlichen, restlaufzeitadäquaten Marktzinssatz der vergangenen zehn Geschäftsjahre entspricht. Darunter fallen die Bewertungen für Pensionszusagen selbst oder auch andere vergleichbare langfristige Verbindlichkeiten. Hierbei kann vereinfachend eine pauschale Restlaufzeit von 15 Jahren unterstellt werden.

Durch eine Parallelberechnung auf Grundlage des 7-Jahres-Durchschnittszinssatzes ist der Unterschiedsbetrag zu ermitteln. Der Differenzbetrag ist unabhängig davon ob er positiv oder negativ ist im Anhang zur Bilanz anzugeben.

Die Rechnungszinssätze ermittelt die deutsche Bundesbank und veröffentlicht diese monatlich. Eine Prognose der zukünftigen handelsrechtlichen Rechnungszinssätze findet hingegen nicht statt. Für die Finanzplanung ist die Einschätzung des möglichen Rückstellungsverlaufs hilfreich. Für diesen Zweck hat die GBG-Consulting ein Prognoseverfahren entwickelt. Die monatlich aktualisierten Werte der GBG-Prognose finden Sie unter: HGB Zinssatz | GBG-Prognose

Saldierungsgebot

Gemäß § 246 Abs. 2 HGB sind Vermögensgegenstände, die dem Zugriff aller übrigen Gläubiger entzogen sind und ausschließlich der Erfüllung von Schulden aus Altersversorgungsverpflichtungen oder vergleichbaren langfristig fälligen Verpflichtungen dienen, mit diesen Schulden zu verrechnen; entsprechend ist mit den zugehörigen Aufwendungen und Erträgen aus der Abzinsung und aus dem zu verrechnenden Vermögen zu verfahren. Derartige zweckbestimmte Vermögensgegenstände sind mit ihrem beizulegenden Zeitwert zu bewerten (§ 253 Abs. 1 HGB). Falls der Zeitwert dieser Vermögensgegenstände den Erfüllungsbetrag der zugehörigen Pensionsverpflichtung übersteigt, ist der übersteigende Betrag erfolgswirksam in der Gewinn- und Verlustrechnung und in der Bilanz in einem Sonderposten zu erfassen (§ 246 Abs. 2 HGB).

Im Bereich der betrieblichen Altersversorgung erfüllen CTA und verpfändete Rückdeckungsversicherungen die Saldierungsvoraussetzungen. Jedoch sind für die Wirksamkeit einer Verpfändung bestimmte rechtliche Voraussetzungen zu schaffen und diese stets aktuell zu halten.

Wertpapiergebundene Versorgungszusagen

Bei einer wertpapiergebundenen Versorgungszusage richtet sich der Wert der Pensionsverpflichtung nach dem Zeitwert des Wertpapiers, soweit er einen garantierten Mindestbetrag übersteigt (§ 253 Abs. 1 HGB). Im Allgemeinen werden rückgedeckte Direktzusagen bilanziell wie wertpapiergebundene Versorgungszusagen behandelt.

Rückgedeckte Pensionszusagen

In den Rechnungslegungshinweis für Altersversorgungsverpflichtungen aus rückgedeckten Direktzusagen – IDW RH FAB 1.021 hat das Institut der Wirtschaftsprüfer (IDW) nunmehr Fragen zur Bilanzierung konkretisiert. Bisher wurde eine weitgehend unabhängige Bewertung der Pensionszusage und der mit ihr korrespondierenden Rückdeckungsversicherung vorgenommen. Bei bestimmten Voraussetzen, sind zukünftig beide Sachverhalte bspw. mit Hilfe des Deckungskapitalverfahrens bei der Bewertung gekoppelt. Nähere Informationen hierzu haben wir unter: Rückgedeckte Pensionszusage

Ausweis in der Gewinn- und Verlustrechnung (GuV)

In der GuV erfolgt die Zuordnung der Erträge und Aufwendungen für die betriebliche Altersversorgung getrennt nach Dienstzeit- (Personal-) und Finanzergebnis.

Hierbei werden im Finanzergebnis die Erträge und Aufwendungen aus der Auf- bzw. Abzinsung der Pensionsrückstellungen ausgewiesen.

Ein Wahlrecht besteht bezüglich des Ausweises aufgrund des Rechnungszinswechsels. Dieser kann sowohl im Finanzergebnis als auch im Personalergebnis ausgewiesen werden. Auch hier sollte die einmal getroffene Wahl beibehalten werden.

Somit verbleiben für den Ausweis im Personalergebnis alle übrigen Einflussfaktoren (der Dienstzeitaufwand der Periode, Änderungen des Bestandes, der Bemessungsgrundlagen, der Rechnungsgrundlagen).

Steuerrechtliche Bilanzierung der Pensionsrückstellungen

Die alleinige Existenz einer Pensionszusage reicht, im Vergleich zu den handelsrechtlichen Voraussetzungen, aus steuerlicher Sicht nicht aus. Für eine Pensionsverpflichtung darf eine Rückstellung nur gebildet werden, wenn und soweit alle Voraussetzungen aus der gesetzlichen Norm des § 6a EStG zusätzlich erfüllt sind.

Bspw. muss der Pensionsberechtigte einen Rechtsanspruch auf einmalige oder laufende Pensionsleistungen haben, die Pensionszusage muss schriftlich erteilt sein. Sie muss eindeutige Angaben zu Art, Form, Voraussetzung und Höhe der Leistung enthalten und die Bildung der Rückstellung darf erst frühestens ab dem 23. Lebensjahr gebildet werden. Dies sind nur einige der steuerlichen Vorschriften, die für alle Versorgungsberechtigten zu erfüllen sind.

Zusätzlich werden das Bewertungsverfahren (steuerlicher Teilwert) und alle damit verbundenen Parameter fest vorgegeben. Nicht zuletzt ist unverändert ein Rechnungszins in Höhe von 6 % anzusetzen. Dieser wurde im 2. Haushaltsstrukturgesetz vom 22. Dezember 1981 (BGBl I 1981, S 1523) zuletzt von 5,5% auf 6,0% geändert.

Im Gegensatz zur handelsrechtlichen Bewertung steht nicht der zukünftige Auszahlungsbetrag im Fokus der Berechnung von Pensionsrückstellungen, sondern der zum Zeitpunkt der Bewertung feststehende oder vertraglich festvereinbarte Wert. Hieraus können sich somit bei der handels- und steuerrechtlichen Bewertung erhebliche Abweichungen ergeben.

Pensionsrückstellungen für Gesellschafter-Geschäftsführer

Wie sieht es nun für den Personenkreis aus, der seine betriebliche Altersversorgung nicht von einem Arbeitgeber erteilt bekommen kann, weil hier die handelnden Personen identisch sind?

Grundsätzlich kann auch dieser Personenkreis eine (betriebliche) Altersversorgung erhalten. Bei der Ausgestaltung der Pensionszusage ist jedoch darauf zu achten, dass für diesen Kreis das Betriebsrentengesetz keine Gültigkeit hat und somit alle dort verankerten „Rechtsansprüche“ mit in die Regelungen der Pensionszusage aufgenommen werden müssen, damit diese Geltung erhalten, falls dies gewünscht ist.

Es ist somit davon auszugehen, dass auch hier die handelsrechtlichen Voraussetzungen der „ungewissen Verbindlichkeiten“ bei diesen Pensionszusagen leicht erfüllt werden können. Somit steht der handelsrechtlichen Bewertung nichts mehr im Wege, oder?

Für die Finanzverwaltung besteht bei diesem Personenkreis ein Abgrenzungsproblem bezüglich der Erteilung von Pensionszusagen. Nämlich, ob diese Vereinbarungen tatsächlich langfristig für die Absicherung des Gesellschafter-Geschäftsführers im Alter getroffen werden oder ob diese nur als zusätzliches Instrument für die kurzfristige Steuerung des Unternehmens dienen sollen? Aus diesem Grund hat die Finanzverwaltung einen reichhaltigen, zusätzlichen Anforderungskatalog für die steuerliche Anerkennung einer betrieblichen Altersversorgung installiert. Werden diese Prüfpunkte erfüllt, so können gewinnmindernde Pensionsrückstellungen gebildet werden. Ist dies nicht der Fall, so verbleibt der Betrag als Teil des steuerlichen Gewinns.

Die einzelnen steuerlichen Prüfpunkte finden Sie auf unserer Internetseite „Gesellschafter-Geschäftsführer Versorgung – steuerliche Anforderung“ zusammen mit einer kurzen Erläuterung. Die Beachtung setzt jedoch reichhaltige Fachkenntnisse voraus. Gerne unterstützen wir Sie hierbei.

Unmittelbare und mittelbare Pensionsverpflichtungen

Zusätzlich unterscheidet man zwischen sog. unmittelbaren und mittelbaren Pensionsverpflichtungen. Sofern das Unternehmen die Pensionszusage vollständig im eigenen Hause verwaltet und Betriebsrenten auszahlt, handelt es sich wahrscheinlich um eine (unmittelbare) Direktzusage. Die Einbeziehung einer Rückdeckungsversicherung ändert hieran nichts.

Wird ein externer Dritter bei der Abwicklung der Altersversorgung involviert, so handelt es sich wahrscheinlich um eine mittelbare Pensionsverpflichtung (Unterstützungskasse, Pensionskasse, Pensionsfonds).

Unser Service für Ihre Pensionsrückstellungen

Wir berechnen die Pensionsrückstellungen für Ihren Jahresabschluss

Die ermittelten Pensionsrückstellungen ermöglichen eine fachgerechte Bilanzierung der Pensionszusagen

- für die Handelsbilanz (§§ 249, 253 HGB; Art. 28 Abs. 1 EGHGB)

- für die Steuerbilanz (§ 6a EStG),

- nach kommunalen Bewertungsvorschriften (NKF) und

- nach internationalen Bewertungsvorschriften IFRS (IAS19) und US-GAAP (FAS87).

Außerdem wird die Beitragsbemessungsgrundlage für die gesetzliche Insolvenzsicherung ermittelt und das

Testat für den Pensionssicherungsverein PSVaG gemäß §§ 10, 11 BetrAVG erstellt. In Abhängigkeit vom jeweiligen Durchführungsweg der betrieblichen Altersversorgung sind dies bspw.:

- Pensionsgutachten für Direktzusagen / Pensionszusagen,

- Pensionsgutachten für Gesellschafter-Geschäftsführer,

- Gutachten für Unterstützungskassen.

GBG-Gutachten! Rechtlich fundiert und individuell gestaltet

Die GBG-Consulting akzeptiert in der Regel verschiedene Datenformate (Excel, CSV, Textdateien). Die Aufbereitung der Ergebnisse erfolgt nach Ihren Wünschen.

Planungsrechnungen für die Rückstellungsentwicklung

Obwohl die Bewertungsvorschriften der Pensionszusagen gesetzlich stark reglementiert sind, gibt es einige Möglichkeiten bei der Wahl der Bewertungsparameter. Folglich können wir Ihnen den Gestaltungsspielraum aufzeigen und entsprechende Ergebnisanalysen darstellen.

Daneben erstellen wir für den Wirtschaftsplan und die Finanzplanung auf Wunsch Planungsrechnungen für die Rückstellungsentwicklung. Hiermit können Sie die zukünftigen Belastungen und Auswirkungen auf Ihre Unternehmensbilanz besser einschätzen und planen. Sie erhalten Transparenz im Cashflow, der Liquidität und im Controlling.

Lesen Sie hierzu auch: Planungsrechnungen für die Rückstellungsentwicklung