Pensionszusage Unterstützungskassen

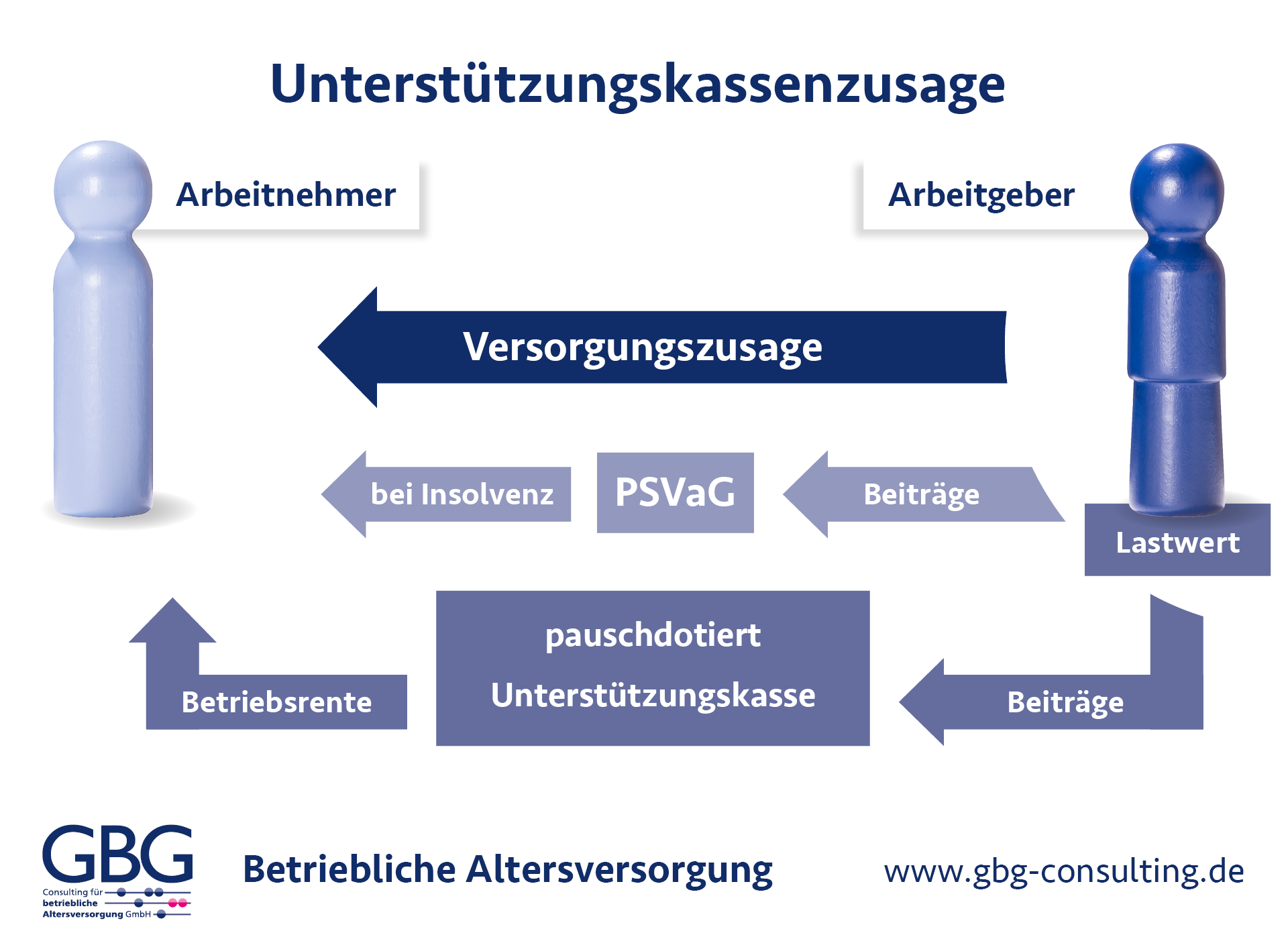

Die Unterstützungskasse stellt einen der möglichen Durchführungswege der betrieblichen Altersversorgung dar. Die GBG-Consulting erstellt Gutachten für Unterstützungskassen (U-Kassen). Das Gutachten prüft und dokumentiert, ob die steuerlichen Vorschriften erfüllt sind. Demnach müssen zum einen die Vorgaben für die Anerkennung der Unterstützungskasse als „Soziale Einrichtung“ und darüber hinaus weitere steuerliche Vorgaben erfüllt sein, damit die Beiträge zur Unterstützungskasse beim Trägerunternehmen als Betriebsausgaben absetzbar sind.

Ebenso beinhaltet das Gutachten den Lastwert für den Ausweis der Risikorückstellung entsprechend Art. 28 Abs. 2 EGHGB. Diese ist zu bilden, falls das Trägerunternehmen vom Wahlrecht Gebrauch macht und auf die Bildung von Rückstellungen für unmittelbare Pensionsverpflichtungen ganz oder teilweise verzichtet.

Teil 1: Gutachten für Unterstützungskassen

Anerkennung der Unterstützungskasse als „Soziale Einrichtung“

Einerseits sind Unterstützungskassen nur dann von der Körperschaftsteuer befreit, wenn der Betrieb der Unterstützungskasse nach dem Geschäftsplan und nach Art und Höhe der Leistungen eine „Soziale Einrichtung“ darstellt.

Dies bedeutet:

- Das Vermögen der Unterstützungskasse muss ausschließlich, unmittelbar und dauerhaft für die Zwecke der Kasse gesichert sein.

- Das Kassenvermögen überschreitet das zulässige Vermögen um nicht mehr als 25 %.

- Den Leistungsempfängern oder aber der Arbeitnehmervertretung ist ein Mitspracherecht bei Fragen der Vermögensverwaltung einzuräumen.

- Die Leistungsempfänger dürfen sich in der Mehrzahl nicht aus dem Unternehmer oder dessen Angehörigen und bei Gesellschaften in der Mehrzahl nicht aus den Gesellschaftern oder deren Angehörigen zusammensetzen.

- Die Leistungsempfänger dürfen nicht zu laufenden Beiträgen oder sonstigen Zuschüssen verpflichtet sein.

- Die Leistungshöhe ist begrenzt durch gesetzliche Höchstbeträge.

- Im Falle der Auflösung der Unterstützungskasse dürfen die frei werdenden Gelder ausschließlich den Leistungsempfängern oder deren Angehörigen oder wohltätigen Zwecken zufließen.

Deshalb dokumentiert und überprüft das Gutachten für Unterstützungskassen zunächst die Einhaltung dieser Vorschriften.

Teil 2: Gutachten für Unterstützungskassen

Abzugsfähigkeit der Beiträge als Betriebsausgaben

Damit andererseits die Beiträge, die das Trägerunternehmen zur Finanzierung der Betriebsrente an die Unterstützungskasse zahlt als Betriebsausgaben anerkannt werden, sind die Vorgaben von § 4d Einkommensteuergesetz (EStG) einzuhalten.

Diese lauten:

- Die Höhe des zulässigen Kassenvermögens ist gesetzlich geregelt und abhängig davon, ob die Unterstützungskasse pauschal finanziert wird oder die Leistungen voll oder partiell rückgedeckt werden.

- Das tatsächliche Kassenvermögen darf das zulässige Kassenvermögen nur begrenzt überschreiten.

- Die Zuwendungen des Trägerunternehmens an die U-Kasse dürfen daher bestimmte Höhen nicht überschreiten, um als Betriebsausgaben geltend gemacht werden zu können.

Deswegen ist der für die Finanzierung der betrieblichen Altersversorgung wichtige Punkt ebenfalls zu begutachten.

Teil 3: Gutachten für Unterstützungskassen

Lastwertgutachten für das Trägerunternehmen

Dadurch, dass der Arbeitgeber für die Erfüllung der betrieblichen Altersversorgung eine Unterstützungskasse zwischenschaltet, handelt es sich um eine mittelbare Pensionsverpflichtung. Demzufolge besteht gemäß Art. 28 Abs. 2 EGHGB ein Wahlrecht für die Bildung von Pensionsrückstellungen.

Falls jedoch dieses Wahlrecht vom Trägerunternehmen in Anspruch genommen und auf die Bildung von Rückstellungen für unmittelbare Pensionsverpflichtungen ganz oder teilweise verzichtet wird, so ist der sich hieraus ergebende Fehlbetrag (Lastwert) im Anhang anzugeben (Art. 28 Abs. 2 EGHGB). Demzufolge kann der Lastwert für die Beurteilung einer ausreichenden bilanziellen Berücksichtigung der Pensionsverpflichtung herangezogen werden.

Hierzu ist die Differenz zwischen dem handelsrechtlichen Wert der bestehenden „sonstigen Verpflichtungen“ und dem Vermögen der Unterstützungskasse zu ermitteln.

Allerdings gilt diese Vorschrift bereits unverändert seit Einführung des Bilanzrichtlinien-Gesetz (BiRiLiG) (19.12.1985 (BGBl. I 2355).

Unser Angebot

Gutachten für Unterstützungskassen

Die erstellten Pensionsgutachten für die unmittelbaren Pensionsverpflichtungen ermöglichen eine fachgerechte

- Überprüfung der Vorgaben für die Steuerfreiheit der Unterstützungskasse (§ 5 Abs. 1 Nr. 3 i.V.m. §§ 2 u. 3 KStDV),

- Anerkennung als „Soziale Einrichtung“ (§ 1 KStDV; vgl. auch BFH Urteil vom 18.7.1990, I R 22-23/87, BStBl II 1990, 1088) und

- Ermittlung des Betriebsausgabenabzugs für die Trägerunternehmen (§ 4d EStG)

Außerdem wird die Beitragsbemessungsgrundlage für die gesetzliche Insolvenzsicherung für U-Kassen ermittelt und

das Kurztestat für den Pensionssicherungsverein PSVaG gemäß §§ 10, 11 BetrAVG erstellt.

Lastwertgutachten für mittelbare Pensionsverpflichtungen

Auch wenn nach Art. 28 Abs. 1 Satz 2 EGHGB ein generelles Passivierungswahlrecht für mittelbare Pensionsverpflichtungen gilt, ist der Umfang der Verpflichtung zu quantifizieren.

Deshalb erfolgt eine Bewertung der mittelbaren Pensionsverpflichtung für den Jahresabschluss; dies bedeutet Herleitung der bilanziellen handelsrechtlichen Unterdeckung (Anhang zur Bilanz – Ausweis bei Kapitalgesellschaften gemäß Artikel 28 Abs. 2 EGHGB)

Planungsrechnung

Für den Wirtschaftsplan und die Finanzplanung erstellen wir Planungsrechnungen aus Sicht der Unterstützungskasse und aus Sicht des Trägerunternehmens. Hierdurch können Sie die zukünftigen Belastungen und Auswirkungen auf Ihre Unternehmensbilanz sowie auf die Unterstützungskasse besser einschätzen und planen.

Auslagerung von Pensionsverpflichtungen

Eine Gestaltungsmöglichkeit für die Auslagerung von Pensionsverpflichtungen ist die Übertragung der Pensionsverpflichtungen auf einen Pensionsfonds.

Hierzu ist es u. A. notwendig jede einzelne Anwartschaft auf Versorgungsleistungen in einen bereits erdienten Anteil („Past Service“) und in einen noch erdienbaren Anteil („Future Service“) aufzuteilen. Die entsprechende versicherungsmathematische Berechnung könne wir in einem entsprechenden Gutachten darstellen.

Falls Sie die weiteren Gestaltungsmöglichkeiten für eine Auslagerung von Pensionsverpflichtungen interessieren, so haben wir diese hier zusammengestellt.