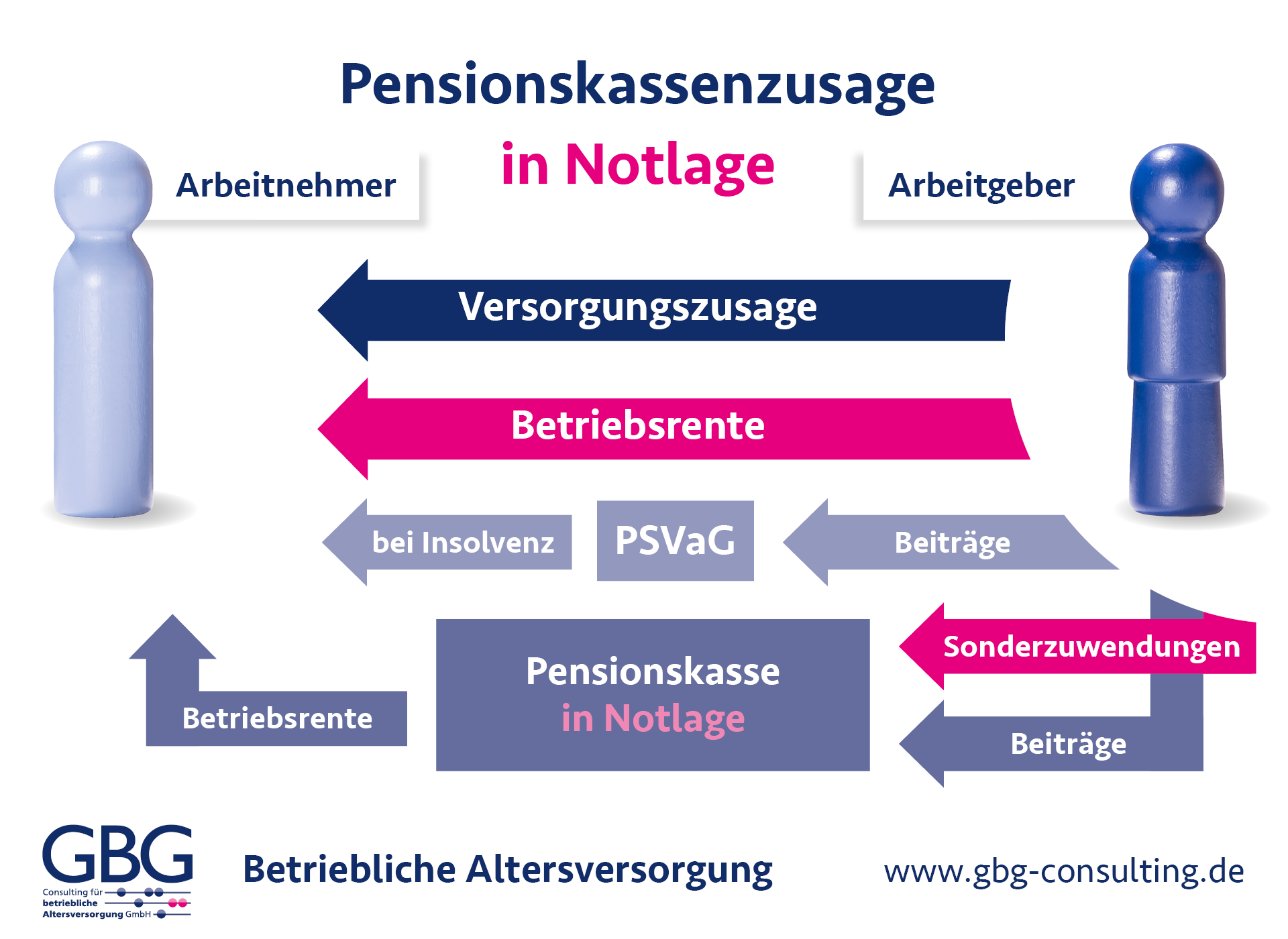

Pensionskassen in Not – Auswirkungen auf die Betriebsrente

Eine Pensionskasse ist eine rechtlich selbständige Versorgungseinrichtung für die Durchführung der betrieblichen Altersversorgung, die vom Arbeitgeber zugesagt wurde. Die GBG-Consulting erstellt Gutachten für Pensionskassen in Not. Falls die Pensionskasse bei der Zahlung der Betriebsrente zukünftig teilweise ausfällt und somit der Arbeitgeber in der Haftung ist die vollständige Altersversorgung sicherzustellen.

Leistungskürzungen als Folge der Finanznot

Da die Finanzierung der Betriebsrenten bei den Pensionskassen oft auf garantierten Zinsversprechungen beruhen, können diese aufgrund der Niedrigzinsphase nicht mehr erwirtschaftet werden. Somit geraten viele Pensionskassen zunehmend unter Druck, weil sie nicht mehr in der Lage sind, die zugesagten Leistungen an die Arbeitnehmer /-innen zu erbringen. Falls die Pensionskasse in Not nicht rechtzeitig mit ausreichenden Finanzierungsmitteln unterstützt wird, muss diese die Höhe der Betriebsrenten kürzen.

Jedoch muss diese Möglichkeit auch in der Satzung der Pensionskasse vorgesehen sein. Mitunter enthält die Satzung bei Pensionskassen in der Rechtsform des Versicherungsverein auf Gegenseitigkeit (VVaG) eine Sanierungsklausel im Sinne von § 233 Abs. 1 Nr. 1 VAG, die eine Kürzung der Betriebsrenten ermöglicht. Folglich können diese Pensionskassen in Not formal beschließen, die Leistungen zu kürzen.

Subsidiärhaftung des Arbeitgebers

Infolgedessen tritt die sogenannte Arbeitgeberhaftung (Subsidiärhaftung § 1 Abs. 1 S. 3 BetrAVG) ein. Das heißt, auch wenn der Arbeitgeber sich für eine Pensionskasse als Durchführungsweg der Altersversorgung entschieden hat, hat er für die zugesagte Betriebsrente einzustehen, wenn die Pensionskasse diese nicht leisten kann. Somit richten sich die Differenzansprüche des Arbeitnehmers, wenn die Leistung der Pensionskasse hinter den zugesagten Leistungen zurückbleibt, unmittelbar gegen den Arbeitgeber. Deswegen muss der Arbeitgeber dafür sorgen, dass die Versorgungsberechtigten weiterhin insgesamt die volle Betriebsrente erhalten. Folglich muss der Arbeitgeber etwaige Differenzen gegenüber den Versorgungsberechtigten ausgleichen.

Allerdings betrifft eine Leistungskürzung durch die Pensionskassen in Not in der Regel den noch zu erdienenden Anteil der betrieblichen Altersversorgung (Future Service) der Anwärter /-innen. Somit sind der bereits erdiente Anteil (Past Service) und die laufenden Renten seltener betroffen. Also haftet der Arbeitgeber für die noch zu erdienenden Versorgungsanteile.

Pensionskasse in Not – Bilanzauswirkungen

Für Arbeitgeber zeigen sich in der Praxis in der Regel zwei alternative Handlungsoptionen:

1. Alternative: Sonderzuwendung des Arbeitgebers

In einigen Fällen besteht gemäß Satzung die Möglichkeit der Sonderzuwendung des Arbeitgebers gegenüber der Pensionskasse. Indem der Arbeitgeber einen Sonderbeitrag zahlt, bleibt das Leistungsniveau der Pensionskasse erhalten oder es wird wieder hergestellt.

2. Alternative: Arbeitgeber erteilt eine Pensionszusage über den Differenzbetrag

Hierzu vereinbart der Arbeitgeber eine zusätzliche Pensionszusage in Höhe des Differenzbetrages, den die Pensionskasse nicht mehr finanzieren kann. Somit gelten für diesen Teil der Pensionszusage die Regeln wie für eine Direktzusage.

Auswirkungen auf die Bilanz / Anhang zur Bilanz

Jedoch resultieren für den Arbeitgeber aus den Handlungsoptionen weitere bilanzielle Effekte. Bisher musste er für die bestehenden Versorgungszusagen keine Rückstellungen bilden, da er die vollständige Abwicklung über die Pensionskasse, also einen externen Versorgungsträger vorgesehen hatte und dieser über ausreichende Deckungsmittel verfügte (Art. 28 EGHGB). Er zahlte die Pensionskassenbeiträge als abzugsfähige Betriebsausgabe und lagerte das biometrische Risikomanagement an die Pensionskasse aus.

Durch die eine Pensionskasse in Not ändert sich dies ein wenig. Zwar muss der Arbeitgeber laut Institut der Wirtschaftsprüfer (IDW) noch nicht direkt eine Rückstellung bilden, wenn das bei der Pensionskasse vorhandene Vermögen zur Deckung nicht mehr ausreicht, jedoch wäre die Unterdeckung (Lastwert) in diesem Falle bereits vom Arbeitgeber im Anhang der Bilanz anzugeben (Art. 28 EGHGB Abs. 2), um das Haftungsrisiko ersichtlich zu machen. Sobald der Arbeitgeber im Weiteren aus der Subsidiärhaftung in Anspruch genommen wird, muss er seine Einstandspflicht in Höhe der Unterdeckung auch bilanzieren, so als hätte er eine unmittelbare Versorgungszusage erteilt. Jedoch ist für die Bilanzierung in der Steuerbilanz zusätzlich erforderlich, dass die Unterdeckung vertraglich (Schriftform § 6a EStG) fixiert wird. Allerdings würde eine Bilanzierung auch entfallen, wenn der Arbeitgeber zur Deckung der Unterdeckung eine Lösung über eine andere Pensionskasse fände.

Unsere Angebote

1. Alternative

Wir erstellen Pensionsgutachten (Lastwertgutachten) für die mittelbare Pensionsverpflichtung für den Anhang zur Bilanz des Trägerunternehmens, wenn bei der Pensionskasse die vorhandenen Deckungsmittel nicht ausreichen (Haftungsrisiko).

Gutachten über den Ausweis der Unterdeckung der Pensionskasse im Anhang zur Bilanz

- Kapitalgesellschaften (Artikel 28 Abs. 2 EGHGB)

- für die Handelsbilanz (BilMoG)

- nach kommunalen Bewertungsvorschriften (NKF)

- nach internationalen Bewertungsvorschriften (IFRS/US-GAAP/FRS)

2. Alternative

Wir erstellen Pensionsgutachten für die unmittelbare Pensionsverpflichtung für die Bilanz des Trägerunternehmens, wenn der Arbeitgeber den Differenzbetrag gesondert in einer Pensionszusage | Direktzusage zugesagt hat.

Bewertung der Pensionsverpflichtungen

- für die Handelsbilanz (BilMoG)

- für die Steuerbilanz (§ 6a EStG)

- nach kommunalen Bewertungsvorschriften (NKF)

- nach internationalen Bewertungsvorschriften (IFRS/US-GAAP/FRS)

Außerdem wird die Beitragsbemessungsgrundlage für die gesetzliche Insolvenzsicherung ermittelt und das

Kurztestate für den Pensions-Sicherungs-Verein (PSVaG) für die „Differenzzusage“ erstellt.

Risikoanalysen und Planungsrechnungen

Außerdem ist es insbesondere in dieser Situation notwendig und hilfreich über eine fundierte Planung zu verfügen. Deshalb können wir für den Wirtschaftsplan Planungsrechnungen für die Rückstellungsentwicklung erstellen. Hiermit können Sie die zukünftigen Belastungen auf Ihr Unternehmen besser einschätzen und planen. Sie erhalten Transparenz im Cashflow, der Liquidität und im Controlling. Weitere Informationen zu unseren Planungsrechnungen.

Gliederung des Pensionsgutachtens (Lastwert)

- Kurzbeschreibung der zu bewertenden Versorgungsverpflichtungen (Unterdeckung)

- Bewertungsannahmen und Berechnungsdurchführung

- Berechnungsergebnis – Handelsbilanz (Erfüllungsbetrag, Zinsaufwand)

- Beschreibung der Vertragsgrundlagen und der allgemeinen Bilanzierungsgrundsätze

- Darstellung der verwendeten Formeln

- Ergebnisse (Zusammenstellung, Einzelnachweis)

- Informationen zu Verteilungsbeträgen bei der Nutzung von Bilanzierungswahlrechten

Gliederung des Gutachtens für Direktzusagen

- Kurzbeschreibung der zu bewertenden Versorgungsverpflichtungen (Lastwert)

- Bewertungsannahmen und Berechnungsdurchführung

- Berechnungsergebnis – Handelsbilanz (Erfüllungsbetrag, Zinsaufwand, Unterschiedsbetrag gemäß § 253 Abs. 6 Satz 1 HGB)

- Berechnungsergebnis – Steuerbilanz (steuerlicher Teilwert) Ermittlung der Bemessungsgrundlage für die Insolvenzsicherung – Kurztestat für den Pensionssicherungsverein

- Beschreibung der Vertragsgrundlagen und der allgemeinen Bilanzierungsgrundsätze

- Darstellung der verwendeten Formeln

- Ergebnisse (Zusammenstellung, Einzelnachweis)

- Informationen zu Verteilungsbeträgen bei der Nutzung von Bilanzierungswahlrechten