Pflicht zur gesetzlichen Prüfung der Anpassung von Betriebsrenten

gemäß § 16 Betriebsrentengesetz (BetrAVG)

Eine Prüfung der Anpassung von Betriebsrenten (Anpassungsprüfungspflicht) hat durch den Arbeitgeber alle drei Jahre zu erfolgen. Dies hat der Gesetzgeber mit der Einführung des Betriebsrentengesetzes 1974 in § 16 BetrAVG dem Arbeitgeber auferlegt. Hierdurch ist die Werterhaltung der bereits laufenden Betriebsrenten gesichert. Deshalb gelten diese Vorgaben für die Anpassung von Betriebsrenten unabhängig und zusätzlich zu den Regelungen in der vertraglichen Grundlage (Pensionszusage, Versorgungsordnung, Betriebsvereinbarung, etc.).

Demgegenüber ergibt sich für Personen, die nicht unter das BetrAVG fallen (bspw. Gesellschafter-Geschäftsführer), allein aus der Pensionszusage die Regelung für die Betriebsrentenanpassung.

GBG-Hinweisblätter / Anpassung von Betriebsrenten

Schauen Sie hierzu auch unseren speziellen „GBG-Hinweisblätter / Anpassung von Betriebsrenten“. Dieser stellt die Möglichkeiten für die Auslagerung von Pensionsverpflichtungen übersichtlich und kompakt dar.

Unser Angebot

- Wir überprüfen die Einhaltung und Umsetzung der vertraglichen Regelungen für die Anpassung von Betriebsrenten in Abstimmung mit dem BetrAVG.

- Des Weiteren ermitteln wir den Rentenanpassungsbetrag für die Erfüllung der Anpassungsprüfung von Betriebsrenten gemäß § 16 Abs. 1 BetrAVG.

- Falls bisher keine Rentenanpassung erfolgte oder Anpassungslücken vorhanden sind, ermitteln wir die nachzuholenden Anpassungsbeträge.

Anpassung von Betriebsrenten alle drei Jahre

Vom Grundsatz her ist der Arbeitgeber verpflichtet laufende Betriebsrenten alle drei Jahre zu überprüfen und über eine Erhöhung nach billigem Ermessen zu entscheiden. Folglich bezieht die Anpassungsprüfungspflicht alle laufenden Renten ein, jedoch keine Anwartschaften aktiver oder ausgeschiedener Arbeitnehmer. Ebenso sind Kapitalleistungen oder Ratenzahlungen hiervon nicht betroffen.

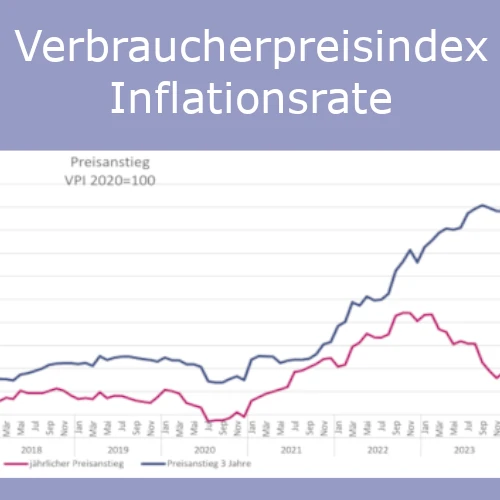

Jedoch sind bei der Entscheidung, ob eine Anpassung der Betriebsrente erfolgt, die wirtschaftliche Lage des Arbeitsgebers und der Kaufkraftverlust der Betriebsrentner zu berücksichtigen. Hierfür ist derzeit die Entwicklung des „Verbraucherpreisindexes für Deutschland“ die entsprechende Messgröße. Die notwendigen Indexreihen finden Sie hier: (Verbraucherpreisindex – VPI (Basis 2020=100). Darüber hinaus dürfen die Anpassungsprüfungen eines Jahres gebündelt werden.

Doch falls die wirtschaftliche Lage des Arbeitgebers eine Anpassung der Betriebsrenten nicht ermöglicht, kann der Arbeitgeber eine Anpassung ablehnen. Hierzu ist eine entsprechende Prognoseberechnung zu erstellen. Ebenso sind die Betriebsrentner über das Ausbleiben der Dynamisierung zu informieren. Daraufhin ist der Arbeitgeber auch zu einem späteren Zeitpunkt nicht verpflichtet die zu Recht unterlassene Anpassung nachzuholen. Doch gilt jedoch nur für Anpassungen, die seit dem 01.01.1999 zu Recht unterblieben sind.

Ausnahmen von der Drei-Jahres-Frist

Die Verpflichtung zur Anpassungsprüfung alle drei Jahre entfällt nur, wenn

- Escape Klausel:

Der Arbeitgeber verpflichtet sich, die laufenden Leistungen jährlich, um wenigstens 1% anzupassen. Dies gibt nur für Pensionszusagen ab dem 01.01.1999. - Überschussverwendung:

Bei Direktversicherung oder Pensionskassen sind ab Rentenbeginn alle Überschussanteile zur Erhöhung der laufenden Leistungen zu verwenden. - Beitragszusagen mit Mindestleistung BZML:

Bei dieser Gestaltung der Pensionszusage entfällt die Anpassungsverpflichtung vollständig. - Entgeltumwandlung:

Hier entfällt die Anpassungsprüfungspflicht alle drei Jahre. Jedoch ist eine Mindestanpassung der Betriebsrente von 1% zu vereinbaren. Ebenso gilt dies, wenn die Überschussanteile ab Rentenbeginn … (siehe oben). Dies gilt erst für Pensionszusagen ab dem 01.01.2001. - Tarifvertragliche Beitragszusage:

Hierbei sind die Rentenzahlbeträge von den Kapitalerträgen der Versorgungseinrichtung abhängig.

Exkurs: Überschussverwendung nach Rentenbeginn

Bonusrente

Bei vereinbarter Bonusrente werden ab Rentenbeginn die Überschüsse jährlich zu Beginn eines jeden Rentenbezugsjahres zugewiesen.

Folglich ergibt sich die Höhe der Bonusrente aus den zum Zuteilungszeitpunkt gültigen Rechnungsgrundlagen und Kapitalerträgen. Somit ergänzt die Bonusrente die garantierte Rente. Deswegen führt dies insgesamt zu einer steigenden oder gleichbleibenden Rente. Daneben ist die Bonusrente nach Zuteilung ebenfalls garantiert und überschussberechtigt.

Bei Wahl der Überschussverwendungsart „Bonusrente“ entfällt die Anpassungsprüfungs- und Anpassungspflicht des Arbeitgebers.

Ebenso sollte bei der Direktversicherung und Pensionskasse die Überschussverwendungsart „Bonusrente“ vereinbart sein.

Gewinnrente

Bei vereinbarter Gewinnrente wird zusätzlich zur garantierten Rente aus den Überschüssen eine Gewinnrente gezahlt. Diese wird bei Rentenbeginn aus den zukünftig möglichen Überschussanteilen ermittelt und als konstante, zusätzliche betragsfreie Rente ausgezahlt. Jedoch erfolgt bei einer Änderung der Überschusssituation eine Neubewertung. Daneben ist die jeweilige Gewinnrente nicht garantiert. Bei günstiger Überschussentwicklung können darüber hinaus Bonusrenten fällig werden.

Es bestehen Bedenken, ob bei dieser Form der Überschussverwendung die Anpassungsprüfungspflicht des Arbeitgebers entfällt.

Benötigen Sie eine Berechnung Ihrer Betriebsrente, die hier nicht aufgelistet ist, so nehmen Sie bitte Kontakt mit uns auf. Wir können Ihnen bestimmt weiterhelfen.